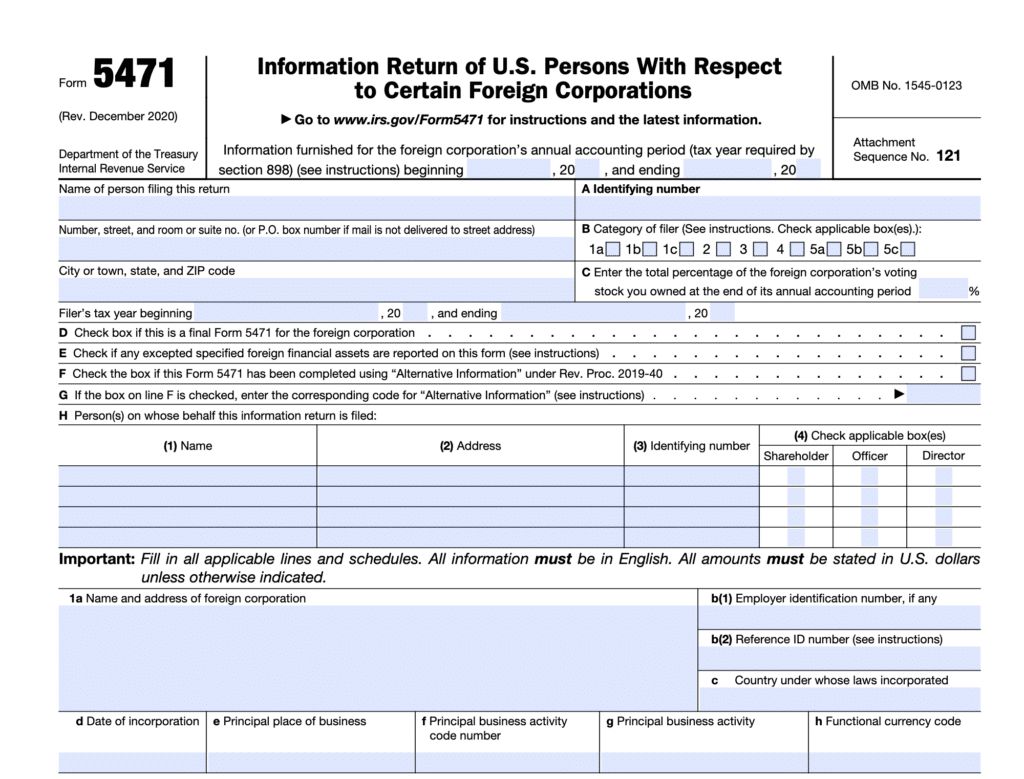

¿Qué es un formulario 5471??

El formulario 5471 del IRS es un formulario emitido por el Servicio de Impuestos Internos (IRS). El Formulario 5471 - Declaración de información de personas estadounidenses con respecto a determinadas corporaciones extranjeras debe ser completada y presentada por ciertos contribuyentes para informar la propiedad de una corporación extranjera.

¿Quién debe presentar el formulario 5471 y cuándo?

Existen cinco categorías[ 1 ] de personas o entidades que deben presentar un Formulario 5471. El Formulario 5471 debe adjuntarse y presentarse con su declaración de impuestos sobre la renta personal, de sociedad u otra entidad. Como tal, el plazo de presentación es el mismo que el de la declaración de impuestos sobre la renta.

Declarantes de Categoría 1

Después del año fiscal que finaliza el 31 de diciembre de 2017, un declarante de Categoría 1 es un accionista estadounidense que es una persona estadounidense que posee al menos el 10% del poder de voto o el valor de todas las clases de acciones de una Corporación Extranjera Especificada (SFC). Antes de esa fecha, un declarante de Categoría 1 es un accionista estadounidense que es una persona estadounidense que posee al menos el 10% del poder de voto de todas las clases de acciones de una SFC. Para los propósitos de esta sección, una SFC es una Corporación Extranjera Controlada (CFC) (ver más abajo), o una corporación extranjera donde al menos una corporación nacional es un accionista estadounidense. Sin embargo, existen excepciones para una empresa de inversión extranjera pasiva.

Declarantes de Categoría 2

Un declarante coincide con esta categoría cuando hay un residente o ciudadano de los EE. UU. Que también es director o funcionario de una corporación extranjera, y esa persona de EE. UU. adquirido más del 10% de la propiedad de acciones como lo requiere esta sección o al menos el 10% de las acciones, ya sea por poder de voto o valor. Para efectos de esta categoría, las acciones se consideran adquiridas cuando una persona tiene derecho a las acciones, independientemente de que las acciones hayan sido emitidas o no.

Una persona estadounidense para esta categoría puede ser ciudadano o residente de los Estados Unidos; una pareja de hecho; una corporación nacional; y determinados bienes o fideicomisos extranjeros.

Declarantes de Categoría 3

Esta categoría incluye a las personas estadounidenses según se define en la categoría dos. Y, esa persona posee al menos el 10% de la corporación extranjera, o en un momento adquiere al menos el 10%, o la cantidad poseída se redujo a menos del 10%, o una persona que se convierte en una persona estadounidense mientras posee el 10% o más de acciones. propiedad de la corporación extranjera.

Declarantes de Categoría 4

Una persona estadounidense en esta categoría es la misma que en la Categoría 2, pero también ciertos extranjeros no residentes; y extranjeros no residentes que se convierten en ciudadanos o residentes durante el año fiscal y están casados al cierre de ese año fiscal con un ciudadano o residente de los EE. UU.

[ 1 ] *** Nota: Para obtener información sobre las subcategorías que no se mencionan en este blog, comuníquese con uno de nuestros abogados calificados para determinar su categoría aplicable.

Durante la contabilidad anual, si una persona estadounidense tiene el control de una corporación extranjera de al menos: 50% del poder de voto combinado total o el valor total de las acciones de la corporación extranjera. Esto también puede aplicarse a determinadas corporaciones. Por ejemplo, si una persona estadounidense posee al menos el 50% del poder de voto o de las acciones y esa corporación posee al menos el 50% del poder de voto o de las acciones de una corporación extranjera, entonces esa corporación encaja en esta categoría.

Categoría 5 - El declarante común

El declarante más común es un ciudadano estadounidense que tiene un interés en una Corporación Extranjera Controlada (CFC), ya sea directa, indirectamente o de manera constructiva. Una CFC es un tipo de corporación extranjera en la que los accionistas estadounidenses poseen, en cualquier día del año fiscal, más del 50% de las acciones o del poder de voto en la entidad CFC.

De forma individual, si usted es un ciudadano estadounidense con la propiedad del 10% o más de las acciones de la CFC o tiene el 10% o más del poder de voto de la CFC, debe presentar un Formulario 5471 con su declaración anual de impuestos sobre la renta.

Para ilustrar más,

Ejemplo 1: Si un ciudadano (o entidad) estadounidense posee el 25% de una empresa extranjera y su descendencia posee un 25% adicional de la misma empresa extranjera, la empresa se considerará una CFC según las reglas de propiedad implícita de acciones.

Ejemplo 2: Si un ciudadano (o entidad) estadounidense posee el 30% de las acciones con poder de voto en una empresa extranjera y un ciudadano (o entidad) estadounidense diferente posee un 30% adicional de las acciones con poder de voto de la misma empresa extranjera, esa empresa extranjera se considerará una CFC porque el total de accionistas de EE. UU. posee colectivamente el 50% o más del poder de voto total

Tenga en cuenta que para determinar el estado de un CFC, una persona estadounidense es: (I) ciudadano o residente de los EE. UU.; (Ii) una sociedad doméstica estadounidense; (iii) una corporación nacional estadounidense; y / o (iv) un patrimonio o fideicomiso no extranjero.

¿Existe una sanción por no informar?

¡Sí! Hay un Multa de $ 10,000 impuestos en cada período contable y para cada corporación extranjera para la cual no informa según lo requerido. El IRS generalmente otorgará un período de gracia de 90 días en el cual puede presentar su Formulario 5471 después de que el IRS haya emitido un aviso de falta de presentación. Después de que haya pasado ese período de 90 días, puede haber multas adicionales de $ 10,000 por cada período de 30 días (o menos) durante el cual la declaración permanece sin presentar, hasta un máximo de $ 50,000.

Además, una persona o entidad que no informa o no presenta, puede estar sujeta a una Reducción del 10% de los créditos fiscales extranjeros disponible en determinadas secciones del Código Fiscal de EE. UU. Después del período de gracia de 90 días, el IRS puede imponer una reducción de un 5% en los créditos fiscales disponibles para cada período de 3 meses, o menos, en el que no se corrija la morosidad. Además, en determinadas circunstancias, se pueden aplicar sanciones y enjuiciamiento penal.

¿No archivó o denunció correctamente?

Es común que las personas que no presentaron o informaron el Formulario 5741 correctamente también tengan problemas al no informar otra información requerida tanto al IRS como al Tesoro de los EE. UU. Si no presentó o informó correctamente el Formulario 5741, debe consultar con un abogado calificado.

Preguntas

El formulario 5471 puede ser un informe difícil de compilar y archivar correctamente. RLS LAW y sus abogados calificados están disponibles para ayudarlo a preparar y reportar su Formulario 5741, así como con otros problemas de reporte o presentación y morosidad. Llame a RJS Law para una consulta y evaluación gratuitas al 619-595-1655. También puede contactarnos a través de la web en www.RJSLawFirm.com. Esperamos con interés escuchar de usted.

Sobre Nosotros

Publicado por Andrea Cisneros Valdez, Lcda. y Andrew Rice, asistente legal

Deje un comentario